1.

Introduction ^

Le 11 septembre 2019, la FINMA a publié un document nommé « Complément au guide pratique pour les questions d’assujettissement concernant les Initial Coin Offering », ou plus simplement « Guide Stablecoin » ci-après. Cette annonce fait écho à l’établissement de la Libra Association à Genève, et au cadre légal incertain qui l’entoure. En Suisse, cette publication est un énième signal fort de l’ouverture de la place financière aux projets novateurs. Ailleurs, les boucliers se sont levés un à un pour demander un moratoire1 sur ce projet ou encore en vu de le bannir2.

A titre d’introduction, on peut observer que les projets tels que Libra sont remarquables en plusieurs points au moins. Premièrement, la création d’un succédané aux banques centrales, a fortiori à une échelle internationale et sur l’initiative d’acteurs privés, est historique. Cela dénote un changement du rayon d’influence et de la vision de certaines entreprises, ainsi qu’un défi envers les pouvoirs régaliens établis.

Ensuite, on peut relever le rôle croissant des géants du numérique dans le domaine financier. Cette évolution est une étape logique au vu de leurs activités quasi monopolistiques dans le domaine du service, de leur business model basé autour des utilisateurs, et des possibilités lucratives prometteuses que cette proximité entre les deux domaines permettrait.

Dernièrement, l’utilité de la blockchain (ci-après « TRD » ou « RD »3) pouvait jusqu’alors apparaître nébuleuse pour le quidam. Dès maintenant, grâce à des stablecoins dont la valeur est peu volatile, la porte de la consommation de biens et de services s’ouvre à l’échelle mondiale pour les consommateurs grâce à ces cryptomonnaies.

Dans cet exposé, nous étudierons la qualification d’un RD en tant que système de paiement en droit suisse et européen (infra n°1), puis nous nous intéresserons à la qualification des jetons et des relations juridiques selon les diverses hypothèses apportées par la FINMA dans le Guide Stablecoin (infra n°2). Et enfin, nous proposerons une analyse quant à la qualification juridique du projet Libra (infra n°3).

2.1.

En droit suisse ^

Dans le cadre de l’infrastructure des marchés, les systèmes de paiements sont régis par les art. 81 ss LIMF. Ces articles les définissent comme « toute organisation fondée sur des règles et procédures communes qui sert à compenser et régler des obligations de paiement ». Tombent notamment sous ce régime, le système interbancaire SIC (Swiss Interbank Clearing) ou encore la PostFinance.

Pour développer ces notions, on ajoute que le terme d’« organisation » suppose une infrastructure minimale ainsi qu’une durée prolongée dans le temps. Ensuite, les « procédures communes » indiquent un ensemble de règles uniformes afin de traiter les transactions entre les participants. Et dernièrement, les « obligations de paiements » s’entendent dans le sens d’une dette d’argent (art. 74 al. 2 CO ; art. 84 CO) ainsi que dans toutes les formes convenues par les parties. La notion de système de paiement doit être interprétée de manière fonctionnelle indépendamment du type de valeurs qui y sont échangées.

En principe, les systèmes de paiement ne requièrent pas d’autorisation (art. 4 al. 2 LIMF), sauf dans trois cas, à savoir si le fonctionnement des marchés financiers (1) ou la protection des participants aux marchés financiers4 l'exigent (2), ou encore si l’exploitant ne possède pas de licence bancaire (3). Ainsi, il existe trois types de systèmes de paiements : ceux non-soumis à la LIMF, ceux d’importance non-systémique soumis à la LIMF car ils remplissent une des conditions de l’art. 4 al. 2 LIMF, et enfin les systèmes d’importances systémiques (art. 22 LIMF).

A titre indicatif, le seul système de paiement d’importance systémique aujourd’hui en Suisse est le SIC. Il totalisait en 2016 une moyenne journalière de 1,8 million de paiement pour une valeur de 153 milliards CHF5.

2.2.

Une appréciation dans le cadre de la TRD ^

Une solution valable…

De prime abord, disons que cette qualification en tant que système de paiement est juridiquement valable. En droit suisse, on observe que la notion de système de paiement, c’est-à-dire en tant que mécanisme de règlement et de compensation de valeurs, est très largement interprétable. Les systèmes tels que mis en place par la TRD peuvent donc facilement y être inclus. En effet, d’un point de vue pratique, il est certain que la grande majorité des RD mis en œuvre à l’heure actuelle ont fondamentalement pour but d’échanger et de compenser des valeurs entre leurs participants. Toutefois, à la différence des systèmes de paiements traditionnels composés d’un acteur central à qui l’on impose les obligations juridiques, les solutions basées sur la TRD impliquent souvent une multitude d’acteurs comme les nœuds, les mineurs, ainsi que d’éventuels autres prestataires de services en périphérie.

Plus avant, sur les conditions posées par la définition de l’art. 81 LIMF appliquées aux TRD, le terme toute organisation pourrait ici être retenu à l’ensemble de personnes physiques formant une Communauté, ou encore pour les personnes morales émettrices voire initiatrices des projets stablecoins. Ensuite, on peut à notre sens retenir la mise en place de procédures communes au travers des règles posées par le Protocole de la RD pour le traitement des transactions. Par ailleurs, on pourrait se demander, si tel est le cas, dans quelle mesure les changements subséquents des règles du Protocole, notamment en cas de Hard Fork, devrait à nouveau être consentie par les utilisateurs ? Enfin, la notion d’obligation de paiement outrepasse les monnaies fiat pour inclure tous les moyens conventionnels. Partant, les cryptomonnaies y sont incluses.

… mais qui soulève des problématiques !

Il résulte toutefois une série de questionnements quant au fait de soumettre les RD à une autorisation en tant que système de paiement. Nous retenons en particulier les quelques points suivants :

Premièrement, au vu des pressions exercées par les cryptomonnaies sur les monnaies fiat, la FINMA pourrait durcir son appréciation quant à sa compétence en vertu de l’art. 4 al. 2 LIMF, dont le champ d’interprétation est large. A terme, toutes TRD, même lorsqu’elles n’ont pas d’importances systémiques, pourraient être incluses dès lors que la FINMA l’estimerait nécessaire.

Deuxièmement, le régime de système de paiement suppose d’habitude une certaine centralisation des opérations (dépôt, les instructions, le règlement (settlement), la compensation clearing, etc.) autour d’un acteur unique. Dans les TRD, il existe une multitude d’acteurs auprès de qui ces opérations peuvent être externalisées. De plus, certaines différences notables existent, comme le rassemblement du règlement et de la compensation en une seule étape dans la TRD6. Partant, on peut se questionner quant à savoir si l’on pourra à terme appliquer des règles uniformes pour réguler deux réalités aussi différentes que d’une part des phénomènes comme Libra et de l’autre PostFinance. Par ailleurs, on relèvera que le projet Libra a l’avantage de simplifier la vie du régulateur car il met en place une personne morale faisant office de figure de proue, ce qui n’est pas le cas pour tous les RD.

Ensuite, on peut soutenir que certaines obligations devraient s’appliquer à certains acteurs plutôt qu’à d’autres. Si l’on prend par exemple les obligations de fonds propres, les nœuds sont en quelque sorte les dépositaires dans leur ensemble de l’inscription du titre au registre (ex. 1 Bitcoin), ou encore les mineurs qui permettent l’exécution de la transaction. Pourtant il serait étrange de soumettre ces acteurs en tant que tels à des obligations de fonds propres. En particulier si, comme dans le système Libra, l’organisation du système permet de s’assurer du respect de ces obligations via le fait que la contre-valeur des jetons se trouverait chez un dépositaire soumis à une autorisation bancaire. Pour un second exemple, on notera que les exigences de liquidités, toujours en lien avec le cas Libra, devraient toucher davantage les revendeurs et les banques dépositaires que le Conseil Libra lui-même.

Troisièmement, la qualification de systèmes tels que Libra en tant que système de paiement a pour effet de potentiellement péjorer la Suisse vis-à-vis des projets similaires élaborés à l’étranger. En effet, dans l’hypothèse où un « Libra bis » était développé depuis un pays étranger, seule se poserait la question de savoir si ce dernier aurait l’obligation de requérir une reconnaissance, dans le cas où des parties importantes ou des participants déterminants sont sis en Suisse, ou encore que des compensations ou règlement ont lieu en francs suisse (art. 19 al. 2 LBN). La réponse serait alors négative dans l’immense majorité des cas car, pour tomber sous le joug de la régulation, le système de paiement devrait être d’importance systémique ; la présence des participants en Suisse n’étant pas suffisante7. Pour prendre un cas concret, cela signifie que des systèmes tel que Bitcoin, qui peut désormais être considéré comme un système de paiement au sens de l’art. 81 LIMF, ne requièrent pas d’autorisation ni de reconnaissance en Suisse. En effet, le Bitcoin n’a pas de siège en Suisse – ni dans un autre Etat non plus d’ailleurs, ce qui démontre une certaine limite au raisonnement – ni ne revêt une importance systémique avec ses 350'000 transactions journalières8.

Quatrièmement, l’effet de cette annonce assène le coût de la régulation aux entreprises développant des stablecoins. En effet, le coût de développement pour l’implémentation de projets globaux devient ipso facto moins accessibles aux start-up n’ayant pas levé des fonds substantiels, ou n’ayant pas des appuis conséquents. Ceci découle du fait que de tels projets seront plus enclins à nécessiter des autorisations ou reconnaissances locales en fonction de la vision ad hoc des autorités financières sur ce genre de projets. Par ailleurs, la catégorisation de la FINMA en tant que système de paiement devrait prendre en compte que, selon sa volonté d’appliquer le principe « same business, same risks, same rules » les différentes capacités économiques de certains acteurs plus modestes qui développent des stablecoins ne devraient pas être oblitérées9.

Cinquièmement, la compensation et le règlement d’obligations de paiement ne sont pas évidentes, et toute classification d’un système présent n’est pas définitive. En effet, le cas d’Ethereum, dont la fondation est basée à Zoug, est emblématique. Ayant créé initialement un jeton d’utilité où aucun droit n’était incorporé, ce dernier s’est rapidement hybridé avec une fonction de paiement. Partant, on peut légitimement se demander si un RD tel qu’Ethereum ne pourrait pas éventuellement s’inquiéter de tomber à terme sous la compétence de notre autorité financière ?

2.3.

En droit européen ^

Au terme du droit européen, l’équivalent de l’autorisation du système de paiement suisse se trouve au sein de la PSD II10, qui est complétée par la Directive sur les monnaies électroniques11. L’achat et la vente de jetons représentants des valeurs mobilières tomberaient eux sous l’empire de MIFID II12. Nous resterons focalisés sur le premier cas de figure.

Le droit européen en matière de cryptomonnaies est davantage restrictif qu’en Suisse. En effet, n’étant pas considéré comme des devises (ex. $), des monnaies (ex. or) ou encore des monnaies électroniques (ex. monnaie scripturale $), ces dernières tombent en dehors du champ d’application de la PSD II13. Par conséquent, seules des régulations locales édictées par les Etats Membres pourraient rentrer en compte à l’heure actuelle.

Pour l’heure, les autorités européennes ont considéré dans une prise de position jointe de 2018 en la matière :« The VCs currently available are a digital representation of value that is neither issued nor guaranteed by a central bank or public authority and does not have the legal status of currency or money. They are highly risky, generally not backed by any tangible assets and unregulated under EU law, and do not, therefore, offer any legal protection to consumers»14.

On peut toutefois relever les similitudes, hormis le caractère de « valeur monétaire », que l’on trouve entre certains projets stablecoins et la définition de la monnaie électronique à la lecture de l’art. 2 al. 2 de la Directive du même nom, qui les définit comme « une valeur monétaire qui est stockée sous une forme électronique, […] représentant une créance sur l’émetteur, qui est émise contre la remise de fonds aux fins d’opérations de paiement […] et qui est acceptée par une personne physique ou morale autre que l’émetteur de monnaie électronique ».

D’autant plus, car les considérants d’introduction 7 & 8 de cette Directive prévoient que cette définition « soit neutre sur le plan technique », et qu’elle puisse « couvrir toutes les situations dans lesquelles un prestataire de services de paiement émet en contrepartie de fonds une valeur stockée prépayée, qui peut être utilisée à des fins de paiement car elle est acceptée par des tiers en tant que paiement ». En outre, les situations comprises incluent la monnaie électronique « […] stockée à distance sur un serveur et gérée par le détenteur de monnaie électronique par l’intermédiaire d’un compte spécifique de monnaie électronique ». Toujours selon les mêmes considérants, la définition ne doit pas nuire à l’innovation et doit être adaptée à l’évolution. Par conséquent, de lege ferenda, on pourrait très bien imaginer un addenda dans les législations européennes afin d’inclure au moins certaines des cryptomonnaies dans le cadre existant.

3.

La qualification des relations juridiques par la FINMA ^

A titre d’introduction, on peut noter la circonspection de la FINMA dans ce Guide Stablecoin qu’elle indique fournir à titre de « classification prudentielle indicative », ce qui trahit le complexe du pionner qui marche le premier pas sans vouloir non plus trop s’avancer.

Ensuite, on soulèvera ici que le phénomène de « tokenisation » de la TRD, soit juridiquement de « titrisation », soulève des questions fondamentales quant à l’avenir du régime de la propriété. En effet, plus on accentue l’emprise des Détenteurs de jetons sur leurs droits titrisés dans un jeton, plus la barrière avec les règles de la propriété devrait s’effriter. Au fond, qu’est-ce donc en pratique que la propriété, sinon le droit incorporé, sur un support matériel ou non, de restituer contre tout détenteur ?

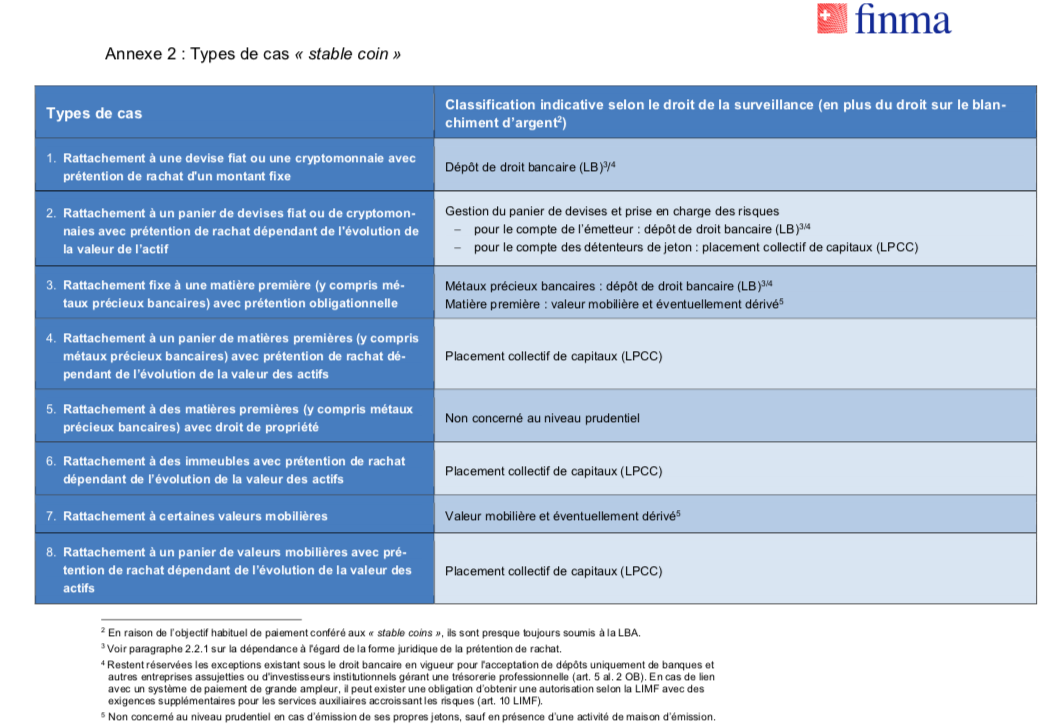

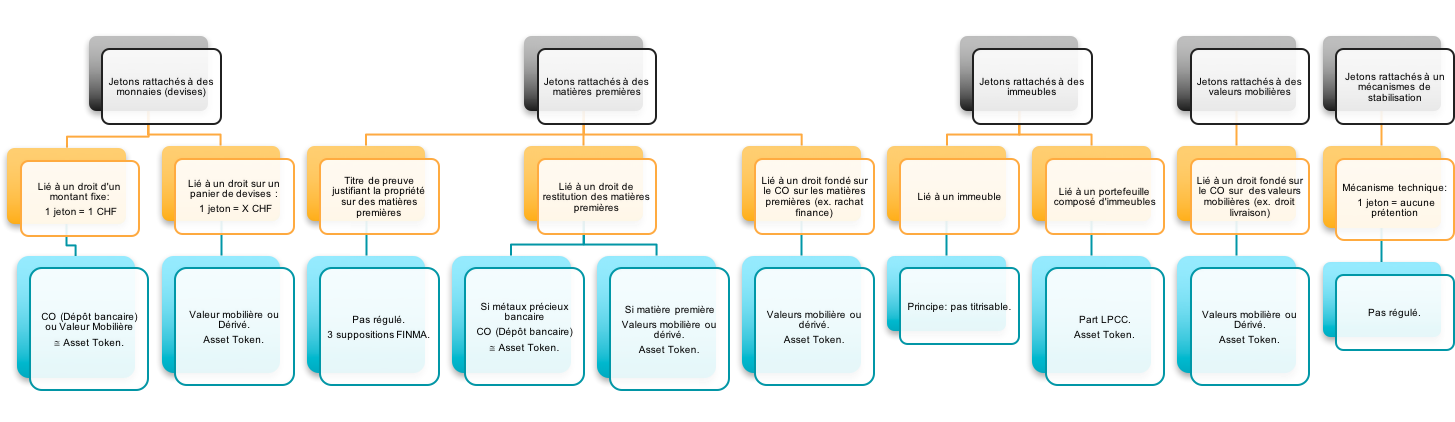

Source : Guide Stablecoin, p.7.

3.1.1.

Stablecoin incorporant un droit de rachat à montant fixe (1 Crypto = 1 CHF) ^

Qualification du jeton

Dans son Guide Stablecoin, la FINMA ne traite pas explicitement de la qualification de ce type de jetons. On note qu’elle confirme une approche dite de « substance over form » pour procéder à la qualification.

Un tel jeton, ne constitue pas un moyen de paiement légal ou une monnaie digitale au sens du droit suisse. Bien plus, on a affaire à un droit-valeur faisant naître un droit de créance obligationnelle au terme de l’actuel art. 973c CO, voire éventuellement de lege ferenda du futur art. 973d AP-CO. De plus, le jeton représente une monnaie d’échange privée. En définitive, on observe donc deux éléments, d’une part un droit-valeur titrisant une créance et d’autre part, une valeur économique au sein d’un cercle de participants.

En outre, si le jeton remplit les conditions, il constituera une valeur mobilière au terme de la LIMF, voire de lege ferenda une « valeur mobilière sur TRD » au terme de l’avant-projet de loi DLT.

Qualification de la relation juridique

Dans son Guide Stablecoin, la FINMA qualifie une telle relation de dépôt bancaire. A titre préalable, il convient de relever que la qualification de la FINMA ne devrait pas être contraignante, dès lors que celle-ci tombe théoriquement en dehors de son champ de compétence. En effet, l’Autorité financière est compétente dans les limites du droit fédéral et notamment de la LFINMA, ce qui n’inclut pas la qualification de relations juridiques découlant du droit privé.

Ceci posé, il convient de relever un deuxième point concernant la relativité de cette déclaration, et dont le pendant est propre à la notion de dépôt telle que contenue dans le Code des obligations. En effet, ce dernier porte nécessairement sur une chose mobilière individualisée (dépôt régulier : art. 472 CO) voire une somme d’argent (dépôt irrégulier : art. 481 CO), ce qui requiert par essence un transfert de possession et donc l’application des droits réels. Dès lors que les cryptomonnaies ne sont pas susceptibles de faire l’objet de droit de propriété, si ces dernières devaient être déposées, il faudrait alors reconnaître un contrat innommé de dépôt irrégulier. En d’autres termes, la mise en dépôt ne peut être constituée que par une monnaie fiat et non pas par une cryptomonnaie. A défaut, les règles du dépôt ne seront pas directement applicables.

Ensuite, on peut noter que le contrat de dépôt se distingue en particulier du fait qu’il créé généralement deux obligations principales pour le dépositaire. Premièrement une obligation de « garde », dans le sens de conserver les valeurs déposées, et secondement une obligation de « restitution » envers le déposant, il s’agit d’une créance personnelle de nature contractuelle. La particularité de la TRD consiste à créer un jeton incorporant ce droit de restitution contractuel. Ces obligations obligent le dépositaire vis-à-vis du déposant mais pas des tiers, il conviendra donc de déterminer les Parties convenablement.

Troisièmement, on peut se demander si une telle qualification n’implique pas une série de conséquences. On pensera par exemple à l’application de la LB dont notamment les exigences de fonds propres. Mais aussi par ailleurs, dans la mesure où les jetons sont utilisés dans une optique de consommation privée et pour des montants de la vie de tous les jours, si une telle relation juridique ne constituerait pas matériellement la création d’une relation de comptes courants ?

Dans cette optique, on note que certains des services bancaires les plus usuels (contrats de financement immobilier, les contrats de conseil en placement, les contrats de gestion de fortune, etc.15) pourraient prochainement rentrer dans le domaine du droit de la consommation. En effet, pour l’heure, le Tribunal fédéral n’a pas encore eu l’occasion de trancher un arrêt zurichois qui permettrait l’application de l’art. 8 LCD à ce type de relations bancaires (nié au cantonal au vu des montants élevés et de la destination des dépenses)16. Une telle qualification poserait aussi la question en des fors impératifs des consommateurs17.

3.1.2.

Stablecoin incorporant un droit de rachat à montant variable (1 Crypto = X CHF au temps t) ^

Dans la présente hypothèse, la FINMA considère deux cas de figures. Le premier qui prévoit une gestion d’un panier de devises dont la gestion et les risques sont assumés par le dépositaire. Dans un tel cas, la FINMA renvoie alors plutôt à la constitution d’un dépôt de droit bancaire. Et le second où la gestion du panier de devises s’effectue au frais et aux risques des détenteurs de jeton. La FINMA qualifie alors plutôt la relation comme un placement collectif de capitaux. A notre sens, on pourrait aussi se poser la question de savoir à quel point certains modèles présentés se rapprocheraient de la figure du nantissement (art. 884 CC cum art. 973f AP-CO).

De plus, nous pensons que la prévision d’un taux de rachat variable est problématique, voire incompatible avec l’institution du dépôt. En effet, si la loi prévoit que le déposant a droit aux accroissements de la chose déposée (art. 475 CO), le contrat de dépôt ne vise pas un but d’investissement mais bien plus de conservation sans animus d’accroissement. En somme, un taux de rachat variable impliquerait une volonté étrangère au contrat de dépôt qui mériterait alors à notre sens d’être considéré comme un placement collectif. Le dépôt vise à rendre, le rachat à rendre pour un prix. Au surplus, les objections posées ci-dessus peuvent être reprises mutatis mutandis (supra 2.1.1).

3.1.3.

Stable coin attaché à un mécanisme de résolution économique et sans prétention au remboursement ^

Dans cette hypothèse, la FINMA explique que les acteurs mettant en place de tels systèmes seront soumis à la LBA ainsi qu’éventuellement à la LIMF. On imagine assez mal les situations où une autorisation de la LIMF à titre de système de paiement pourrait être demandée dans de tels cas. Notamment dès lors que ces jetons ne forment pas des valeurs mobilières au sens de la LIMF.

En définitive, de telles solutions devraient permettre aux systèmes de paiements d’être régulés par les lois de l’économie plutôt que celles du droit. Elles devraient être privilégiées par les émetteurs soucieux de rester en dehors du radar du gendarme financier.

3.2.

Stablecoin rattaché à des matières premières ^

Dans son Guide Stablecoin, la FINMA a voulu poser certaines règles lorsque le sous-jacent stabilisateur du jeton est une matière première ou des métaux précieux bancaires.

Qualification du jeton

Les jetons peuvent être qualifiés de façons diverses en fonction des droits qui y sont incorporés. Pour le cas présent concernant des choses mobilières comme des matières premières ou des métaux précieux bancaires, on peut poser au moins les hypothèses suivantes.

Premièrement, le jeton représente un titre de propriété direct sur les choses mobilières avec effet réel ou quasi réel. Une telle solution n’est à notre avis actuellement pas possible au terme du droit actuel et du numerus clausus des droits réels. Partant, un tel jeton formerait alors au mieux un titre de preuve faute d’une titrisation valide. La FINMA qualifierait probablement un tel jeton de jeton d’investissement d’après sa classification de 2018. L’avant-projet en cours ne devrait pas permettre de changer cette situation quant à la titrisation de chose mobilière, sauf pour le cas des titres représentatifs de marchandises sur TRD (art. 1153a AP-CO).

Deuxièmement, on peut imaginer la mise en place d’un mécanisme de possession à titre dérivé sur l’exemple du constitut possessoire. Dans cette hypothèse, les matières premières seraient alors déposées chez un tiers qui possèderait à titre dérivé, soit pour le compte du déposant18. Un jeton pourrait alors être émis pour le déposant dans le but d’être échangé avec de nouveaux acquéreurs. Ces derniers devront alors signer une reprise du contrat de dépôt avec le dépositaire, le droit incorporé étant de nature obligationnelle et relative entre les parties. Partant, un tel jeton incorporerait alors un droit-valeur relatif de livraison de la matière première19. Dans l’optique future de l’Avant-Projet TRD, un dépositaire aura la possibilité d’émettre un droit-valeur dont les effets sont ceux d’un papier-valeur (art. 973d ss AP-CO), ce qui serait plus pratique que la mise en place du constitut possessoire car le droit incorporé serait de nature quasi-réelle et ne nécessiterait pas la forme écrite pour son transfert (débattu en doctrine) ou encore de reprise par le nouvel acquéreur du contrat passé par le déposant.

Troisièmement, le jeton pourrait incorporer un titre lié à un fond ou à une société dépositaire, qui détiendrait les matières premières. Dans cette optique, le jeton formerait alors premièrement un jeton d’investissement sous la forme d’une valeur mobilière ou d’un dérivé dans la mesure où l’activité est liée aux marchés financiers. Dans les autres cas, le jeton devrait être soustrait à la régulation financière. De plus, un tel jeton représenterait une part d’un fond et tomberait donc sous l’égide de la LPCC. Cette structure utilisant la LPCC est à notre sens la plus praticable en l’état actuel du droit jusqu’à l’introduction des art. 973d ss. AP-CO.

Suivant le cas concret, le jeton se rapprocherait alors selon nous dangereusement d’un produit dérivé quant à sa qualification. En effet, il est évident que le prix d’un jeton dont la valeur intrinsèque dérive d’une matière première et dont le prix sur les marchés varie représente in fine un dérivé (art. 2 let.c LIMF). Seule l’hypothèse où l’émetteur prend les risques et frais de gestion à sa charge ainsi qu’un droit de rachat à prix fixe pourrait justifier la qualification juridique de valeurs mobilières et la relation juridique de dépôt régulier. Fondamentalement, on devrait considérer que le jeton entre sous la qualification d’un dérivé à chaque fois que la fonction de celui-ci est réalisée par le jeton. En clair, si le jeton permet par exemple de prévenir un risque d’évolution du cours de change du sous-jacent qu’il représente alors il devrait être qualifié de dérivé. L’approche devrait être fonctionnelle, partant si le jeton permet une garantie similaire à un dérivé, alors il en sera un lui-même.

Enfin, quatrièmement, on peut imaginer que le jeton ne soit qu’un titre de preuve voulu comme tel. Par conséquent, il n’aura pas de valeur juridique, dans le sens qu’il ne fera pas naître de droits pour son détenteur. Toutefois, l’information étant déjà une valeur en soi, on note que de tels jetons pourraient avoir leur utilité. Dans cette hypothèse, on relève que le sous-jacent ne permettrait pas d’influer sur le prix et il serait donc illusoire de parler de stablecoin.

Qualification de la relation juridique

La FINMA distingue dans le Guide Stablecoin trois hypothèses influant sur la qualification de la relation juridique. Celles-ci dépendent d’une part des sous-jacents concernés (matières premières ou métaux précieux bancaires) et d’autre part des droits incorporés (obligationnels, réels ou inexistants). Dès lors, on observe donc une partialité quant aux types de sous-jacents utilisés, entre d’un côté les métaux précieux bancaires comme l’or sous certaines formes, qui sont d’ores et déjà des valeurs refuges, et de l’autre les matières dites « premières » qui pourraient aller du diamant à – pourquoi pas – d’autres produits de base (commodities) comme du café ou autre. Enfin, on pourrait en outre penser à d’autres types de sous-jacents, comme des œuvres d’art matérielles20.

Premier cas de figure, le rattachement fixe à une matière première avec prétention obligationnelle, c’est-à-dire 1 Crypto = droit obligationnel de livraison pour 1 lingot d’or déposé / ou / 1 Crypto = droit obligationnel de livraison pour 1 diamant déposé. Dans ces hypothèses, la différenciation entre matière première et métaux précieux bancaires aura un effet sur la qualification du rapport de droit.

En effet, le rapport juridique concernant un jeton rattaché à des métaux précieux bancaires constituera un dépôt bancaire car cette hypothèse est assimilable à la constitution d’un compte de métaux précieux. Tandis que le même jeton rattaché à des matières premières sera qualifié de valeur mobilière ou de dérivé (cf. supra 2.2. Qualification du jeton) et devrait par conséquent relever du dépôt régulier qui se cumulerait éventuellement avec des aspects de mandats, voire de fiducie-gestion. A notre sens, dans les deux hypothèses, on aura le plus souvent un jeton qualifié de valeur mobilière et dont l’activité, soit la création d’un jeton, doit être assimilée à celle d’une maison d’émission selon la LBVM.

Deuxièmement, la FINMA expose la situation où le jeton représente un droit au rachat sur un panier de matières premières ou de métaux précieux bancaires, hypothèse relevant à juste titre de la LPCC.

Troisièmement, elle mentionne le cas d’un jeton rattaché à des matières premières avec droit de propriété, tout en précisant que cette hypothèse n’entraîne pas de régulation au niveau prudentiel. Enfin, elle établit pour ce casus la liste de réquisitions suivantes :

Tout d’abord, la FINMA requière que le jeton contienne des informations quant au droit incorporé et quant au type de matières premières en question. De tels informations permettront de pouvoir de visu qualifier le rapport juridique et les droits des parties ou encore rattacher ces situations à certaines législations, telle que celles sur les métaux précieux bancaires (art. 1 ss LCMP)21.

Ensuite, elle pose une liste de trois présuppositions pour l’hypothèse spécifique où le jeton représente un titre de preuve de la propriété sur les matières premières, ce qui ne le qualifiera donc pas de valeur mobilière. Les trois présuppositions sont que :

- premièrement le titre prouve un droit de propriété sur les matières premières et pas un droit contractuel ;

- deuxièmement, le transfert du jeton implique le transfert de la propriété ;

- et troisièmement, que le dépôt de matières premières conservées ne représente pas un dépôt irrégulier, au sens de l’art. 481 CO.

A notre avis, il convient de noter que les règles ci-dessus ne devraient pas être qualifiées comme contraignantes. Bien plus, elles ressemblent à des best practices à instaurer de manière contractuelle. En effet, en premier lieu comme dit plus haut, la FINMA n’est pas compétente pour réguler de tels rapports de droits privés tels et ne peut pas édicter de telles mesures sans base légale fédérale. Par conséquent, on ne voit pas pourquoi le jeton devrait nécessairement prouver un droit de propriété plutôt qu’un droit relatif.

Secondement, la FINMA souhaite créer une fiction juridique lorsqu’elle incite à faire que « le transfert du jeton implique le transfert de la propriété ». Cela rendrait le transfert du jeton équivalent au transfert de la propriété, ce qui contrevient au numerus clausus des droits réels et, plus grave, ce qui ne serait dans les faits juridiquement pas toujours le cas ! Ainsi, c’est une supposition dangereuse qui est faite ici, bien qu’on puisse entendre la volonté d’affirmer une sorte de foi publique, juridiquement inexistante pour l’heure, dans le transfert inscrit dans le registre. Dernièrement, de telles présuppositions émises dans un document officiel sont problématiques dans l’optique où elles pourraient faire naître la confiance des utilisateurs, qui pourraient supposer que de tels jetons revêtiront ces caractéristiques, bien que juridiquement ces qualités seraient inexistantes.

3.3.

Jetons rattachés à des immeubles ^

A titre préalable, il convient de noter que, bien que la liaison des jetons à des immeubles possède un effet de sous-jacent stabilisateur, ces considérants édictés par la FINMA dans son Guide Stablecoin constituent plus des considérations générales sur ce type de jetons.

Brièvement, on peut suivre la position de la FINMA sur ce passage et la qualification probable en tant que placement collectif de capitaux. Au surplus on reprendra les exemples de titrisation exposés pour les matières premières (cf. supra n°2.2.) mutatis mutandis.

On notera que l’Avant-Projet de loi ne touche pas à la titrisation directe de biens immobiliers. Celle-ci n’existe d’ailleurs pas dans le droit actuel, autre que sous la forme d’une entrée dans le Registre Foncier. Actuellement, l’institution se rapprochant le plus d’une titrisation d’immeuble est la constitution d’une cédule hypothécaire, c’est-à-dire une dette sur l’immeuble bien plus que sa titrisation.

Plusieurs points sont compliqués concernant ce type de sous-jacent immobilier. Techniquement d’abord, puisque le jeton créé devrait, à notre sens, revêtir certaines caractéristiques propres à ce type de biens22. Juridiquement ensuite, car un grand nombre d’actes devraient être modifiés afin de permettre une titrisation directe de bien-fonds, notamment les règles de transfert, la digitalisation des actes et l’acquisition de ces titres par des étrangers.

3.4.

Jetons rattachés à des valeurs mobilières ^

A titre préalable, il convient ici aussi de noter que ces considérations édictées par la FINMA constituent plus des généralités sur ce type de jetons.

A notre sens, il faut entièrement suivre ce que propose la FINMA sur ce point23. On pourrait simplement ajouter que, en plus de la qualification de valeurs mobilières ou de dérivés, on pourrait aussi penser à la constitution de produits structurés.

4.1.

Introduction ^

« The mission for Libra is a simple global currency and financial infrastructure that empowers billions of people. »

Le projet Libra a pour slogan la phrase reproduite ci-dessus. Ce dernier vise à se positionner sur le marché des transferts de paiements nationaux et internationaux, dont la valeur annuelle totale est estimée à environ 600 milliards de dollars24. En particulier, le projet propose entre autres de résoudre la problématique des micropaiements internationaux, dont les frais peuvent s’élever jusqu’à 10% du montant transféré et dont le temps de clearing dure actuellement plusieurs jours ouvrables25. Afin de mener à bien le projet, les 29 Membres fondateurs initiaux ont versé la somme de $10 millions chacun. Avec un tel capital de départ ainsi que les ressources que possèdent ses Membres fondateurs, dont Facebook, le projet a donc de grandes chances de se réaliser, malgré certains désistements26.

Grâce à la seule puissance de Facebook et de ses services, tels que Messenger, WhatsApp, Instagram, Libra pourrait instantanément toucher environ 2,7 milliards de personnes. Bien que son marketing vise à promouvoir le fait que le service existera en faveur des habitants des pays en voie de développement, le cœur de cible reste principalement les citoyens européens et américains. Ce système de paiement pair-à-pair devrait donc être accessible au travers d’applications mobiles sur le modèle de WeChat, et il devrait rentrer en concurrence en Suisse avec des systèmes comme TWINT27. De plus, il permettra une nouvelle dynamique contractuelle. Par exemple l’ensemble d’une transaction, comme la vente d’un ticket de festival, pourrait alors se faire directement via WhatsApp ou au sein d’un groupe Messenger entre amis.

En aparté, on peut noter que cet universalisme pose des problématiques triviales au-delà des aspects juridiques. Par exemple, liées à la représentation d’une même mesure (1 Libra) en lien avec d’autres mesures (deux monnaies fiat) dont l’écart de représentation est important. En effet, si on imaginait un rapport de 1.- CHF pour 1 Libra, tandis que celui entre le franc suisse et le franc CFA est lui d’environ 1.- CHF pour 600.- CFA28, ces différences pourraient engendrer des difficultés d’affichage de prix (ex. 0,0437 Libra pour un pain au chocolat) et de compréhension pour l’utilisateur.

D’un point de vue technique, le RD sera construit ab nihilo et non pas greffé sur une blockchain existante, faisant du Libra un jeton natif (un « Coin »). Ensuite, son modèle de gestion le classifie comme une blockchain dite « semi-publique ». Quant à son code, il est disponible en open source sur GitHub29, preuve s’il n’en faut que la valeur n’est pas (plus) là ! Enfin, pour l’heure, la roadmap ne prévoit pas une mise en fonction avant 2020.

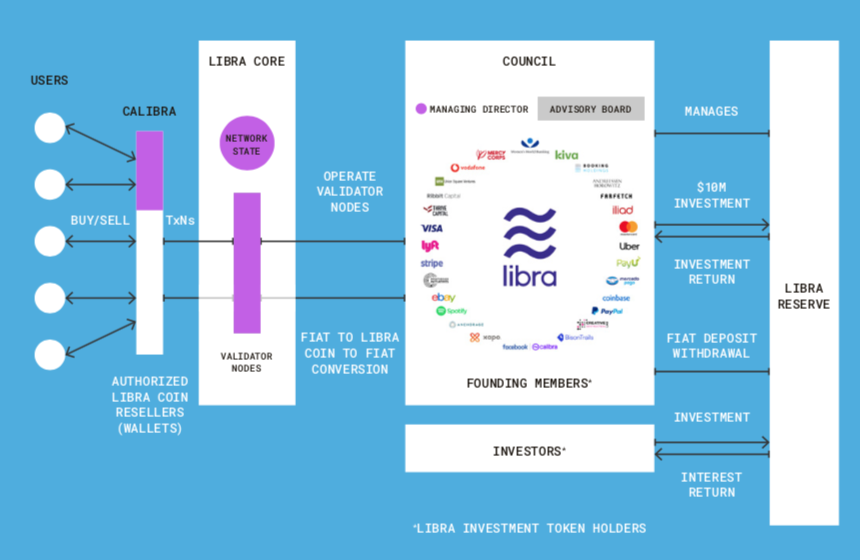

Dernièrement, les informations sur le projet n’étant pas exhaustivement communiquées et étant susceptibles de changer, notre analyse est limitée par notre niveau de connaissance actuel, dont l’écosystème est composé des acteurs ci-dessous30.

Source : Consensys Guide Libra, 2019

Parties prenantes :

- Conseil Libra ;

- Dépositaire ;

- Revendeur autorisé ;

- Revendeur non-autorisé ;

- Détenteur de jeton ;

- Acheteur / Investisseur ;

- Acheteur de seconde main ;

- Validateur.

4.2.1.

Le Conseil Libra ^

Organisation

Libra Networks S.à r.l est une société sise à Genève dont les 100 parts sont détenues par la FACEBOOK GLOBAL HOLDINGS II, LLC31. Le but est « la prestation de services dans les domaines de la finance et de la technologie, ainsi que le développement et la production de software et d'infrastructure y relatifs, en particulier en lien avec des activités d'investissement, l'opération de payements, le financement, la gestion d'identité, l'analyse de données, big data, blockchain et d'autres technologies (cf. statuts pour but complet) » 32.

Dans le cadre des informations émises, le projet se définit pourtant plus prosaïquement comme une organisation composée de participants, indépendante et sans but lucratif, dont les deux objectifs principaux sont : premièrement, la gestion de la mise en place du projet et secondement la gestion de la réserve Libra.

Premièrement, du point de vue juridique et à l’international, Facebook a d’abord demandé une autorisation auprès de la FinCEN (USA)38. En Suisse, la FINMA est d’ores et déjà en train de traiter une demande d’autorisation de la part de cette société, qui n’est donc juridiquement pas qualifiée d’« association », en tant que système de paiement (art. 81 LIMF, cf. supra n°1)39. Cette qualification en tant que système de paiement s’explique notamment au vu de l’importance systémique que pourrait instantanément atteindre Libra, mais aussi du fait que les dépôts ne sont pas détenus par cette entité, ce qui ne justifie pas l’obtention d’une licence bancaire.

Ensuite, on notera que les exigences juridiques en cas de responsabilité de système (art. 11 LIMF), de conflits d’intérêts (art. 20 LIMF), de publication régulière quant aux informations essentielles pour les participants (organisation, conditions de participation, etc.), et de concurrence, d’organisation du système (art. 66 ss OIMF) et de protection des données par exemple, devraient échoir sur la tête de cette entité, ci-après « Conseil Libra ». Plus qu’une hydre où chaque tête existerait indépendamment, il s’agit bien là d’un centaure, soit une créature un peu mystérieuse dont le Conseil Libra forme en fait l’émergence nodale !

Dans une optique de régulation consciencieuse, on pourrait par ailleurs se demander si certains instruments tels que ceux prévus dans la Convention UNIDROIT sur les règles matérielles relatives aux titres intermédiés, ou encore la Convention sur la loi applicable à certains droits sur des titres détenus auprès d'un intermédiaire ne devrait pas inspirer le Régulateur40 ?

Deuxièmement, en sus de cette première autorisation, nous estimons que le Conseil Libra – au vu de son rôle décisionnel et de gestion de la réserve (art. 2 al. 1 let. b LPCC), ainsi que de la nature des jetons émis (cf. infra 3.3) – devrait être soumis à une autorisation (art. 13 LPCC en Suisse ; art. 119 LPCC à l’étranger41) à titre de fond de placement de capitaux. En effet, le Règlement de la Réserve fait, à notre avis, office du règlement de fond (art. 8 al. 3. LPCC) soumis, entre autres, à l’autorisation de la FINMA (art. 15 LPCC). Par ailleurs, la forme juridique, disloquée en l’occurrence, n’est pas importante pour qualifier selon la LPCC.

Cette seconde autorisation se justifie d’autant plus que les fonds transférés en propriété et obtenus via la vente de jetons de Libra seront gérés et investis dans des monnaies fiat, des obligations d’Etat, ainsi que d’autres types d’actifs jugés « stables »42. Il s’agira donc d’un « panier » d’actifs divers dont certains constitueront des valeurs mobilières (art. 53 LPCC), et dont le capital sera variable en fonction des droits-valeurs émis.

En particulier, on relève que la politique de gestion pourra être modifiée par une majorité qualifiée des Membres. De plus, les documents exposés, prévoient que les profits et intérêts devraient être réinvestis à la fois dans le développement et la couverture des coûts du système, dans la réduction des frais de transactions, ainsi que dans des dividendes en faveur des Membres Fondateurs ; les utilisateurs n’ont droit à aucune rétribution vis-à-vis de la réserve43.

Troisièmement, on note que le Conseil Libra n’a pas prévu de démarcher directement des utilisateurs. Cette activité étant laissé aux Membres Fondateurs. Cette activité typique pour justifier une compétence pourrait notamment avoir une importance en tant que critère d’activité dirigée, tel qu’élaboré dans la LDIP.

Quatrièmement, on peut relever une activité atypique, et probablement jamais observée au sein d’une infrastructure de marché, du fait qu’elle est traditionnellement l’apanage des Banques Centrales, à savoir la gestion de l’inflation et de la déflation. En effet, le Conseil Libra pourra décider de la création de jetons et de leur distribution auprès des revendeurs autorisés. Partant, la situation sera donc constitutive d’une émission de valeurs mobilières sur le marché primaire.

A l’heure actuelle, il n’est pas évident d’affirmer si la distribution auprès des revendeurs, soit à un cercle défini, doit être qualifiée de vente (publique ou privée) ou encore si les revendeurs doivent être considérés comme des intermédiaires indépendants, ou comme un service externalisé du système de paiement Libra dans le cadre de cette opération de distribution/vente des jetons.

Dans l’hypothèse où l'on considère les revendeurs autorisés comme des intermédiaires indépendants, la conséquence serait que la vente sur le marché primaire s’effectuerait entre ceux-ci et les acheteurs, et pas directement entre Libra et les acheteurs. De plus, on peut s’interroger sur le fait que des garde-fous probables devrait être instaurés quant à la gestion de l’inflation ou dans la surveillance des revendeurs autorisés. On pensera notamment à l’instauration, sur la base de l’art 20 LIMF, de contrôle pour la prévention des conflits d’intérêts, ou encore des protections liées au droit des cartels et à la tenue d’une concurrence loyale.

Enfin, comme dit plus haut, la relation entre les revendeurs, le Conseil Libra et les dépositaires de la réserve n’est pas clair. Toutefois, il paraît évident que si l’organisation finale du système venait à instaurer une sorte de « négociation » entre ces acteurs lors de la distribution, une telle construction constituerait potentiellement aussi une forme d’activité de négociant au terme de la LBVM voire d’une plateforme de négociation.

De plus, on peut encore penser l’hypothèse où un jeton Libra ayant été (ré)intégré dans la réserve n’est pas immédiatement détruit. Dans un tel cas d’espèce, on arriverait à une situation paradoxale, où un Libra réintégré constituerait l’un des sous-jacents du Libra en circulation. Même en imaginant que ces Libra réintégrés étaient ségrégés des fonds de la réserve, leur utilisation potentielle par le Conseil Libra, par exemple aux fins de réaliser des opérations arbitrages sur sa propre monnaie, serait juridiquement problématique. La situation serait alors comparable à celle d’une Banque Centrale opérant contre la propre monnaie de ses citoyens dont elle est pourtant la garante, ceci à des fins lucratives.

Cinquièmement, sans être exhaustif, on peut encore simplement se demander comment, ou même si, de tels systèmes avec un lien direct avec la Suisse utiliseront le régime mis en place par l’Avant-Projet de loi TRD ? On pensera notamment à l’art. 973e al. 3 AP-CO en cas de perte de Libra pour cause de vol, ou encore à l’art. 973g AP-CO sur l’annulation par un juge.

Enfin, sixièmement, on relèvera en passant que l’un des buts de la société visera l’ « analyse de données ». Les données traitées touchant donc probablement l’analyse des transferts de valeurs de personnes physiques, cette situation devrait être problématique au terme de la protection des données. Par ailleurs, en Suisse, le PFPDT a déjà pris les devants face aux risques44.

4.2.2.

Les (banques) Dépositaires de la Réserve ^

Organisation

Pour l’heure, il existe très peu d’informations sur ces acteurs, sauf qu’il s’agira d’un « réseau de dépositaires d’origines diverses disposant de cotes de crédit de premier ordre pour limiter le risque de contrepartie. Les paramètres suivants sont des éléments clés pour la sélection et la conception de la responsabilité : protéger les actifs de la réserve, offrir une haute capacité de contrôle et de transparence, éviter les risques d’une réserve centralisée et parvenir à un fonctionnement efficace ». Par ailleurs, on est informé que les utilisateurs n’interagiront pas avec eux.

Cadre juridique

D’un point de vue juridique, les Dépositaires sis en Suisse seront, selon toute vraisemblance, soumis à autorisation en tant qu’établissement bancaire (art. 1 LB). Pour ce qu’il en est des dépositaires sis à l’étranger, ils pourraient être soumis à la surveillance consolidée (art. 15 LIMF) de la FINMA, selon nous dès lors qu’ils forment un groupe financier (art. 3c al. 1 LB ; art. 3d al. 1 let.b LB). Dans cette hypothèse, on devrait notamment conclure à une unité économique des entités. Pour cette condition, la structure juridique est irrelevante, seul le critère économique étant observé. Tel pourrait être le cas si le Conseil Libra était l’unique co-contractant ou le principal, ou encore si Libra détenait une majorité des voix, voire qu’une unité des personnes dirigeantes existaient au sein de ces entités45. A notre sens, une telle unité pourrait éventuellement être reconnue. A défaut, il pourrait, et tel sera probablement le cas, simplement s’agir de relations contractuelles non-soumises à la surveillance de la FINMA.

Dernièrement, comme mentionné plus haut, si on imagine l’hypothèse où ces acteurs interagissent directement avec les revendeurs de façon similaire à des plateformes de négociations (art. 26 LIMF, sises en Suisse ; ou art. 41 LIMF & 74a AP-LIMF, sises à l’étranger et acceptant des participants suisses) ou à des négociants en valeurs mobilières (art. 2 LBVM), une autorisation voire une reconnaissance de la part de la FINMA pourrait être nécessaire.

4.2.3.

Les nœuds et les validateurs ^

Organisation

En l’état actuel, les 29 Membres Fondateurs forment à la fois les nœuds, soit les garants de la conservation d’une copie des transactions et du Protocole, ainsi que les validateurs (aussi appelés mineurs), soit les parties qui exécutent les nouvelles transactions et les inscrivent dans la blockchain.

Cadre juridique

Pour l’heure, il n’est pas clair si chacun des nœuds formera une entité juridique séparée pour gérer un nœud (p.ex. via la création d’une filiale à cet effet)46, ou si le nœud sera géré directement par les Membres Fondateurs, ou autres ? Il est probable que ces nœuds, comme les entités qui les gèrent, soient répartis dans le monde entier.

En tout état de cause, ces acteurs forment à notre avis les rouages techniques essentiels du système de paiement régulé au travers de l’autorisation du Conseil Libra. Partant, il convient de se demander si on n’est pas dans un cas d’externalisations essentiels (en 29 parties) qui requière l’approbation de la FINMA et la consultation de la BNS au terme de l’art. 11 LIMF ? A notre avis, tel devrait être le cas.

De plus, comme relevé plus haut, l’externalisation des services par le Conseil Libra ne l’exempt pas des risques en cas de défaut aux exigences juridiques ou en cas de responsabilité pour défaillance du système (art. 11 LIMF), de conflits d’intérêts (art. 20 LIMF) de concurrence, d’organisation du système (art. 66 ss OIMF), et de protection des données par exemple. Ces risques pourraient être particulièrement ardus à contrôler vis-à-vis de chaque Membre Fondateurs.

Par ailleurs, on pourrait se poser des questions juridiques supplémentaires. Par exemple comme celle de savoir si le fait d’exécuter des nouvelles transactions ne constitue pas une activité d’outsourcing de la part du Conseil Libra, et en tout état de cause, un traitement de données personnelles par ces acteurs ? Ce qui à notre avis pourrait être admis47.

4.2.4.

Les Revendeurs autorisés (Calibra) ^

Organisation

Les Revendeurs autorisés sont des entités séparées du Conseil Libra dispersées partout sur le globe. Ils sont la vitrine du Libra et interféreront directement avec les Détenteurs de jetons. En plus de leurs activités d’acheteurs et vendeurs officiels, ils mettront à disposition un service de portemonnaie digital (Wallet). Enfin, vis-à-vis des Dépositaires, ils seront les seules entités à pouvoir changer de larges montants de Libra et de monnaies fiat.

D’un point de vue économique, on peut prédire que le prix de vente d’un Libra ne devrait pas être uniforme en fonction du lieu où il sera acheté et de la monnaie fiat utilisée. Cela découle du fait que toutes les monnaies fiat ne se valent pas entre elles, mais aussi car le Libra a peu de chances d’être vendu dans toutes les monnaies fiat en même temps.

Ensuite, on relève le fait que les Revendeurs ne sont pas des acteurs essentiels à proprement parler sur le temps long au fonctionnement du Libra. On pourrait estimer qu’ils ne sont que des intermédiaires indépendants. En effet, une fois le jeton Libra émis et mis en circulation, les Détenteurs n’ont plus qu’à se l’échanger sans l'intermédiaire de quiconque, excepté les Validateurs. Partant, certains Revendeurs autorisés pourraient très bien disparaître ou décider, après un temps, de ne plus se faire ré-autoriser par Libra ou encore de décoter la Libra.

Dernièrement, on pourra noter que, à côté des Revendeurs autorisés, d’autres plateformes de négociations, soit des Revendeurs non-autorisés par le Conseil Libra, verront aussi probablement le jour. Il s’agira ainsi d’un marché secondaire qui ne devrait pas pouvoir être empêché par Libra. A la différence des Revendeurs autorisés, les Revendeurs non-autorisés, n’auront pas de lien direct juridique avec l’infrastructure du système.

Cadre juridique

Du point de vue juridique, l’incertitude et le manque d’information actuelle rend impossible tout jugement définitif. Partant, nous sommes obligés de formuler plusieurs hypothèses. Dans une première hypothèse, on élaborera le cas d’un Revendeur autorisé mettant un place un système permettant l’achat et la vente de valeurs mobilières basées sur la TRD au sein d’un système bilatéral discrétionnaire. On admettra alors qu’il n’existe pas de négociation multilatérale ou encore de cotation.

En Suisse, les qualifications possibles seraient principalement celle de négociant en valeur mobilière voir subsidiairement, par exemple via l’utilisation d’un smart contract, en tant que Système Organisé de Négociation (art. 42 LIMF).

Pour se concentrer sur la qualification principale, l’activité probable représenterait celle typique d’un négociant en valeurs mobilières en Suisse (art. 2 let.d LBVM) ou à l’étranger si les conditions sont remplies (art. 38 OBVM). En particulier, son activité pourrait être typique d’un activité en tant que maison d’émission48 qui prendrait à la commission des valeurs mobilières émises par le Conseil Libra, via sa banque dépositaire, et qui les offriraient au public sur le marché primaire (art. 3 al. 2 OBVM). En droit européen, la qualification d’entreprise d’investissement selon MIFID II, et subsidiairement celles de système organisé de négociation (OTF), voir d’internalisateur systématique (SI) pourrait rentrer en compte.

Dans une seconde vague d’hypothèses, certains critères essentiels devraient apparaître comme rédhibitoires afin de permettre de départager la qualification juridique de ces acteurs. Notamment les services fournis (p.ex. conseil, ou le service de Wallet), celle de savoir si la négociation est multilatérale, ou celle de savoir si le Revendeur autorisé exécute les ordres de ses clients en son propre nom ou en celui de ses clients49, ou encore si le risque pris vis-à-vis des ordres passés vis-à-vis de l’émetteur du jeton (le Conseil Libra ou le Dépositaire). A ce propos, on devrait estimer que, dans la mesure où il est certain de pouvoir se fournir en Libra du fait que cette monnaie est générée en fonction des ordres du client, cet acteur ne prend aucun risque.

Dans l’hypothèse, au demeurant probable, où les revendeurs sont des sociétés déjà bien installées dans le milieu du négoce, il est très possible qu’une activité de négociation multilatérale existe déjà (p.ex. l’achat de Libra et l’échange Libra en ETH), ce qui représente en Suisse une activité typique de plateforme de négociation (art. 26 LIMF) nécessitant une autorisation, et éventuellement une reconnaissance pour les plateformes sises à l’étranger (art. 41 LIMF ou 74a AP-LIMF) si des participants sis en Suisse sont admis à la négociation.

Enfin, il nous apparaît peu clair de savoir si l’acceptation de jeton Libra pourrait dans certains cas constituer une cotation (art. 2 al. 1 let.f LIMF) ce qui nécessiterait, pour les acteurs suisses, une autorisation en tant que bourse.

4.2.5.

Autres questions juridiques non-approfondies ^

Le cas Libra pose une série de questions juridiques intéressantes que nous proposons de présenter ci-après.

Premièrement, celle de savoir si les règles de juridictions et de droit applicable générales ne devraient pas être revues afin de fournir des solutions pour les situations similaires telles que celles posées par Libra ?

Pour l’aspect juridictionnel, en l’état actuel, les problèmes intimement liés à la blockchain en tant que système, comme : l’exécution des transactions, aux problèmes techniques, à la gouvernance, à la propriété des données, à d’éventuelles fraudes, etc. peuvent être soumis à de multiples ordres juridiques (forum shopping). De plus, les validateurs disposeront, eux aussi, probablement de sièges sis dans une multitude de pays, ce qui complique un effet efficace et uniforme du droit sur un système qui se doit de conserver une cohérence dans son registre et ses règles. En définitive, au vu du point d’attache créé par Libra à Genève, nous pensons qu’il ferait sens de reconnaître ce lieu comme un for alternatif prioritaire pour toute action liée à ce RD. En effet, c’est à cet endroit-là que le contrôle – et par conséquent l’effet sur ce RD – est le plus prégnant, que les décisions émanent d’un tribunal local ou qu’elles soient exécutées à titre d’exequatur.

Quant au droit applicable, il convient de noter qu’un maximum d’uniformisation quant au droit appliqué est vital pour ces RDs. En effet, on n’imagine pas pouvoir tenir un registre ayant un contenu rigoureusement identique si les conceptions et les solutions légales diffèrent. Par exemple, dans le cas de la protection des données, il n’est pas évident de savoir quelles règles s’appliquent, si elles ne s’appliquent pas toutes en même temps50! A terme, les règles de droit d’Etats souverains rentreront forcément en conflit, ce qui devra être répercuté sur la tenue du registre. Partant, une partie du registre deviendrait juridiquement valide ici, mais pas ailleurs ; ou juste ici, mais faux ailleurs en fonction des juridictions. Cette situation serait alors inefficace.

Deuxièmement, on peut se demander quel sera l’effet de la régulation du projet Libra par rapport aux autres acteurs de la TRD ? En particulier, de savoir si ce statut de service de compensation de paiements sera évolutif et sera donc revu périodiquement, ou encore si des RD existantes ayant des fonctions de compensation de paiements, mais qui n’ont pas de siège, ou ne chercheraient pas à se mettre en régularité, pourraient être régulés en Suisse ?

Troisièmement, on peut pointer, à l’heure de la Loi fédérale sur les services d’identification électronique (LSIE)51, le fait que le but de Libra permettra aussi probablement, à la lecture de ses buts, la mise en place de sa propre identité digitale. Cet attribut qui semble nécessaire dans le cadre d’un système de paiement, sera difficile à mettre en œuvre au sein de l’actuel anonymat relatif des utilisateurs des services de Facebook par exemple.

4.3.

Qualification du jeton Libra ^

Selon les principes édictés par la FINMA, il convient de suivre une approche de « substance over form » afin de déterminer quels sont les droits rattachés à la détention du jeton. Du point de vue de l’utilisateur, un jeton Libra présente à notre sens deux facettes.

Premièrement, il est une valeur économique qui donne aussi accès à un écosystème de paiements pour des échanges à l’échelle nationale et internationale, ainsi que d’éventuels services supplémentaires. Dans cette optique, on peut le rattacher à une qualification à la fois de jeton de paiement et de jeton d’utilité.

Et secondement, le jeton incorpore un droit de créance. En l’état actuel du droit suisse, un Libra représente donc un droit-valeur (art. 973c CO) conventionnel relatif (inter partes) d’un montant fixe probablement au moins contre le Conseil Libra émetteur. Il forme donc une sorte de titre de créance dématérialisé au « porteur »52 sui generis. Cette caractéristique spécifique « au porteur » le rend très similaire aux billets de banque (devises) actuels, qui ne sont finalement que des titres de créance (matérialisés) au porteur, dont la valeur est garantie par une banque centrale.

Dans le cadre de la régulation des marchés financiers, la Libra remplit la définition d’une valeur mobilière (art. 2 al. 1 let.b LIMF), et serait de lege feranda sans doute aussi classifiée comme un instrument financier (art. 3 al. 1 let.a LSFin). En définitive, un tel droit-valeur devrait être admis comme un jeton d’investissement s’il représente une valeur mobilière. De même, dans l’éventualité où le projet Libra ne proposerait pas toutes les fonctionnalités promises (version Beta) au moment de la vente de ses jetons, alors la qualification en tant que jeton d’investissement devrait, à ce titre supplémentaire, aussi être confirmée.

Enfin, la Libra représente à notre sens une part au sein d’un placement collectif (art. 11 LPCC) et à ce titre une créance sur la fortune du fond. On notera que cette créance ne devrait pas porter sur les dividendes, qui sont conventionnellement exclus par le Whitepaper au profit des Membres Fondateurs et réinvestis pour le développement du système de paiement.

A l’avenir, il n’est pas évident de dire si un tel jeton pourra s’extirper du carcan de l’art. 973c CO qui le confine à une nature relative entre les parties et un régime conventionnel. En effet, le système prévu par les art. 973d ss AP-CO, instaurant un régime quasi-réel (ultra partes) et un panel de règles juridiques, semble être nettement plus adéquat. Partant, la qualification entre ces deux types aura une large répercussion quant aux droits et obligations des parties. On mentionnera par exemple, la forme que devra revêtir la cession (art. 165 CO), la perte du droit, le moment du transfert des risques, etc.53.

Au demeurant, on mentionnera qu’aux U.S.A. un acte législatif a été introduit devant le congrès (« bill ») afin de considérer la Libra comme une securities reliée à un panier d’actif54.

4.4.

Qualification des relations juridiques ^

Revendeurs – Détenteurs de jeton Libra & Acheteurs

Pour cette relation juridique, on peut imaginer au moins trois hypothèses :

Premièrement, l’Acheteur acquière un jeton Libra avec une monnaie fiat auprès d’un revendeur autorisé55. Ce dernier conclut donc un contrat de vente innomé. Cela découle du fait que la prestation de l’acheteur est une somme d’argent et que l’objet de la vente, c’est-à-dire le jeton, n’est pas une chose mobilière. au vu de la qualification du jeton retenue plus haut (supra n°3.3.), le revendeur sera très probablement soumis à l’obligation d’émettre un prospectus56.

En plus du contrat de vente innommé, et dans l’hypothèse où l’on devait retenir que le Revendeur autorisé agit au nom de son client en tant qu’intermédiaire représentant (art. 32 CO) pour le « dépôt »57, ou plutôt pour l’« investissement », du prix de vente auprès de la Réserve, on pourrait considérer la qualification, alternativement et suivant les constellations, d’un contrat proche de l’assignation (art. 366 ss CO) ou du mandat (art. 394 ss CO).

Deuxièmement, l’Acheteur acquière un jeton Libra avec un autre jeton (paiement / utilité / investissement) auprès d’un revendeur autorisé. Il conclut alors en principe un contrat d’échange (art. 237 CO). Ceci découle du fait que la transaction se compose de deux prestations qui ne sont ni des choses mobilières ni une somme d’argent. De même, ce qui a été dit plus haut concernant l’émission d’un prospectus et la représentation devrait s’appliquer.

Troisièmement, le Détenteur de jeton Libra acquière un jeton Libra avec soit un jeton (paiement / utilité / investissement) soit une monnaie fiat auprès d’un revendeur non-autorisé. Le contrat pourra être qualifié, conformément à ce qui a été dit plus haut, alternativement en tant que contrat de vente innomé ou d’échange.

Toutefois on devrait alors, au vu de la relativité des contrats, nier un rapport de représentation ou un contrat de type mandat, faute d’un rapport entre le Détenteur et Libra. De plus, l’intégration du prospectus au contrat d’investissement deviendrait dès lors problématique. En effet, dans cette hypothèse, la situation juridique est moins évidente quant à la validité de l’accord que le (nouveau) Détenteur de jeton Libra passerait avec le Conseil Libra.

Partant, l’ensemble des règles posées par Libra, notamment sur la gestion de la Réserve (cf. infra Détenteurs de jeton Libra & Acheteur – les Dépositaires dirigés par le Conseil Libra), pourrait être remise en question faute d’acceptation claire de la part du Détenteur et d’intégration. La simple détention du jeton ne permet en effet pas la reprise des accords vis-à-vis de l’ancien Détenteur et de Libra.

Enfin, dernièrement, dans le cadre du dépôt du prix de vente, on devrait généralement nier le fait que le Revendeur non-autorisé conclut un contrat proche de l’assignation (art. 366 ss CO) ou du mandat (art. 394 ss CO), faute de transfert des jetons auprès de la Réserve.

Revendeur autorisé – les Dépositaires dirigés par le Conseil Libra

Pour l’heure, il n’est pas évident de dire comment va s’intriquer la relation juridique exacte entre ces acteurs. Ainsi, nous ne pouvons poser que des suppositions. On peut noter l’existence probable d’un accord de distribution sélective entre ces parties.

Toutefois, on peut partir de l’hypothèse que l’ordre de l’Acheteur sera transmis par le Revendeur autorisé, ce qui constituera un contrat de représentation, probablement directe (art. 32 CO), au nom de son client. Le type de représentation aura un effet important sur les droits et les obligations des parties, notamment si le Revendeur autorisé représente en son nom propre. En effet, certaines obligations, comme la restitution, étant de nature personnelle.

Détenteurs de jeton Libra & Acheteurs – les Dépositaires dirigés par le Conseil Libra

Il s’agit là de la relation centrale car elle touche véritablement au plus grand nombre. On peut à notre sens relever plusieurs aspects typiques propres à certains contrats nommés ou innomés. Premièrement, des éléments typiques des contrats de services. Deuxièmement, de contrat de dépôt irrégulier. Troisièmement de contrat de mandat de gestion.

En premier lieu, on peut noter que le fait de fournir un système de paiement à des utilisateurs revient à conclure un contrat de service entre d’une part le Conseil Libra et d’autre part les Acheteurs / Détenteurs de jeton. Les conditions et la mise en place de ce service sont exposées au travers des documentations de Libra, et notamment du Whitepaper & Yellowpaper. Partant, on pourrait se demander si certaines clauses quant au fonctionnement du service ne devraient pas être considérées comme similaires à des conditions générales et être interprétées en tant que telles, notamment si certaines sont insolites ?

De plus, on peut noter un problème lié à la relativité des contrats dès lors que pour les Acheteurs de Libra de « seconde main », c’est-à-dire lorsque le jeton n’est pas acheté auprès d’un revendeur autorisé, il n’est pas évident de retenir une intégration des clauses de service, sauf à retenir un accord tacite de l’Acheteur de seconde main, lors de l’acquisition de chaque jeton ou une reprise des accords conventionnels.

Dans un futur proche, sous réserve d'en respecter les conditions, les art. 973d ss AP-CO pourraient permettre de résoudre cette situation précaire. En particulier, ils prévoient que les informations sur le droit contenu dans le jeton et le fonctionnement du registre devront être communiqués à l’acquéreur, ce qui pourrait à notre sens être admis lorsque l’émetteur les met à disposition sur son site internet. Dès lors, les documents devraient probablement être traduits dans toutes les langues où Libra souhaite diriger son activité.

Ensuite, notons que l’intrication entre les droit-valeurs (art. 973c CO) et les droit-valeurs sur TRD (art. 973d AP-CO) n'est pour l’heure pas encore bien définie. En particulier, dans l’éventualité où les droits contenus ne peuvent pas, ou plus, être considérés comme des droits-valeurs TRD (art. 973d AP-CO), faute de respecter les conditions posées. Dans cette hypothèse-ci, il est peu clair de savoir si les droits-valeurs sur TRD se mueraient automatiquement en droits-valeurs (art. 973c CO) ou deviendraient inexistants ?58

En deuxième lieu, on pourrait, comme le souhaite probablement la FINMA en filigrane, retenir des éléments typiques du contrat de dépôt irrégulier (art. 481 CO), dont les obligations principales consistent en la garde et la restitution. Il convient de s’attarder sur ce qu’une telle qualification signifie, bien que nous ne la soutenons pas.

Tout d’abord, les parties au contrat de dépôt seraient, à notre sens, le Conseil Libra qui délèguerait la tâche de garde des fonds à ses banques dépositaires. L’achat d’un jeton en monnaie fiat (1 CHF = 1 Libra) résulterait dans la perte de la possession de l’Acheteur et dans la création d’une dette de genre en sa faveur59. Partant, le Dépositaire devrait supporter les risques de pertes et profits et devrait restituer la même somme de monnaie (1 CHF), peu importe la valeur concrète de celle-ci au moment de sa restitution (ATF 110 II 283). Ainsi, même si la valeur de la Réserve devenait nulle, le droit de créance de l’Acheteur subsisterait.

Plus avant, nous estimons que l’Acheteur peut faire valoir son droit à l’encontre du Conseil Libra, avec lequel il a donc passé le contrat de dépôt via son Revendeur autorisé, mais aussi directement contre la Banque dépositaire. La situation serait à notre sens alors assimilable à celle du compte dépôt. En particulier, on note que le système Libra prévoit que celle-ci n’intervient qu’en tant qu’acheteur de dernier ressort. Ainsi, en pratique, les Détenteurs de jetons qui souhaiteraient se départir de leurs jetons devraient impérativement d’abord passer par l’entremise des Revendeurs autorisés. A notre sens, légalement, tel ne devrait pas être le cas dès lors que ces derniers prendront probablement une marge rendant l’opération peut-être moins favorable qu’une restitution directe, ou encore qu’ils ne seront pas titulaires de l’obligation de restitution et que partant cela contreviendrait à la logique du dépôt.

En outre, on note que cette situation ne concerne que les Acheteurs auprès de Revendeurs autorisés et pas de n’importe quel Détenteur de jeton. En effet, on rappelle qu’un Détenteur de jeton de « seconde main », par exemple un acquéreur auprès d’un Revendeur non-autorisé, pourrait ne pas être partie au contrat de dépôt faute de reprise d’accord ou de représentation au moment de la vente du jeton sur le marché primaire. Plus grave, il pourrait ne pas connaître le sous-jacent, c’est-à-dire quelle devise ou quel actif, constitue la contrepartie déposée de son jeton Libra60.

Enfin, dans les deux cas, certaines questions deviendraient compliquées, par exemple, si on imagine le cas du décès d’un Détenteur de jetons dont les héritiers ont perdu l’accès à la clé privée du de cujus. Dans un tel cas, il faudrait admettre la succession universelle des droits et, à notre sens, le Conseil Libra devrait, même sans récupérer les jetons, restituer la part des actifs par eux détenus.

Dernièrement, on notera que la situation dépeinte pourrait être différente dans l’optique où le jeton représente un droit-valeur sur TRD selon l’art. 973d AP-CO.

Par conséquent, nous pensons que l’on ne peut pas retenir dans le cas du Libra une qualification de dépôt. La première opération, c’est-à-dire la vente, constitue une perte de la propriété, et non de la possession, sur les actifs. En qualifiant autrement, on ferait fi de cette opération initiale. En réalité, le Conseil Libra devient par la vente de jetons Libra propriétaire des fonds qu’il réinvestit par la suite en son nom propre.

Troisièmement, la gestion et le placement des fonds déposés par les Acheteurs nous poussent à qualifier la relation entre l’Acheteur et le Conseil Libra de mandat de gestion61 (art. 394 ss CO). En effet, le Conseil Libra pourra déterminer la stratégie de placement dans les limites des directives données par la politique de la Gestion de la réserve. Comme discuté plus haut, cette relation est problématique pour l’Acheteur de seconde main, faute de reprise des accords ou de représentation.

Par conséquent, nous estimons que la relation juridique créée peut être qualifiée d’une part de contrat de fiducie-gestion tombant sous la LPCC (art. 25 LPCC62), et d’autre part d’un contrat de service. Le Détenteur de jeton possède en réalité une participation proportionnelle à un fond, géré de manière indépendante par le Conseil Libra.

Détenteurs de jeton Libra en tant qu’utilisateur – Validateurs

L’activité typique du validateur est de permettre aux Détenteurs de pouvoir passer des ordres à des fins de paiement. D’un point de vue technique, ils permettent le changement d’état du RD. En outre, on a vu plus haut que les Validateurs de la Libra avaient, en sus la fonction de conservateur du registre, soit techniquement la qualité de « nœud » au sein du système.

Pour l’heure, il n’est pas évident de savoir s’il faudrait considérer juridiquement les Validateurs de manière individuelle (un validateur seul) ou bien dans certains cas ensemble (p.ex. les super-majorités), ou encore comme un bloc groupé (l’ensemble des validateurs)63.

Dans leur première fonction, à notre sens, d’un point de vue contractuel, on peut dire que la soumission d’une nouvelle transaction dans le système de paiement Libra ne devrait lier que le validateur-leader. Nous sommes d’avis que le contrat est typique d’un contrat d’entreprise (art. 363 ss CO) et pas un contrat de mandat (art. 394 ss CO), comme on pourrait trouver dans un cas habituel de passation d’ordres de paiement envers une banque. En effet, l’Utilisateur (le Maître) s’engage à payer des frais pour l’inscription de sa transaction (ouvrage immatériel64) par le Validateur (Entrepreneur).

Dans le rapport entre le Détenteur de jeton et les nœuds, soit l’ensemble des Validateurs, on peut considérer qu’ils sont les comptables des titres (le jeton Libra) ainsi que des informations sur ses détenteurs, échanges, etc. ; partant, on pourrait y voir un contrat proche du service, du mandat de gestion comptable (art. 394 ss CO), voir du contrat d’entreprise (art. 363 ss CO). Toutefois, on devrait nier la notion de contrat de dépôt (art. 472 ss CO) dès lors que leur rôle ne consiste pas véritablement en la garde d’un droit (fût-il un droit-valeur), un nœud seul ne pouvant fondamentalement pas être tenu ou capable de restituer65, comme pourrait être tenus d’autres acteurs comme les fournisseurs de portemonnaies digitaux66. On peut estimer que la participation du nœud consiste en la promesse d’un résultat constatable dans le fait de maintenir le registre à jour, mais que son rôle dépasse cette fonction si on le considère en tant que dépositaire des règles du Protocole.

5.

Conclusion ^

Pour conclure, on retiendra que l’idée avancée par le projet Libra est grandiose en même temps qu’elle est un monstre juridique. Quoi que l’on pense de ce type d’initiatives, et qu’elles aboutissent ou non, elles auront d’ores et déjà entamé une révolution qui fera date dans l’histoire économique.

A notre avis, il s’agit d’un électrochoc qui doit pousser les banques centrales à réagir et à innover, comme le fait la BNS67. Sans une onde d’innovation, le pouvoir des systèmes de paiements, aortes de la finance, se retrouveront aux mains des privés qui auront saisi les réalités d’un monde fait d’espaces régionaux ; et où la notion juridique de frontières nationales apparaît désormais comme floutée.

En définitive, la seule monnaie qui importera à terme sera celle qui saura s’imposer dans les faits comme moyen de paiement68. Si à ce stade toute prédiction sur l’avenir des projets stablecoins apparaît superflue, nous tenons à rappeler cette maxime de la Bruyère qui disait : « Le présent est pour les riches et l’avenir pour les vertueux et les habiles »69.

Gabriel Jaccard, PhD candidate UNIGE, avec la relecture appréciée de Mme Inès de Oliveira.

Annexe : tableau récapitulatif du guide

- 1 https://www.socialeurope.eu/facebooks-libra-must-be-stopped.

- 2 https://www.bloomberg.com/news/articles/2019-06-18/france-calls-for-central-bank-review-of-facebook-cryptocurrency.

- 3 Pour « Technologie de Registres Distribués ».

- 4 Ceci nécessiterait en pratique que le système ait une importance systémique.

- 5 FinFraG-Bahar/Stupp 2019, ad art. 81.

- 6 P.ex. depuis le moment de son instruction jusqu’à son état définitif une transaction en Bitcoin pour être définitivement inscrite, ce qui est plus long que le temps de l’instruction d’un paiement usuel. Toutefois, il faut bien comprendre que les blockchain effectuent toutefois l’ensemble des opérations règlements et compensations incluses, ce qui n’est pas le cas du paiement usuel.

- 7 FinFraG-Bahar/Stupp 2019, ad art. 81, n°9.

- 8 https://www.blockchain.com/fr/charts/n-transactions.

- 9 https://www.mme.ch/de/magazin/finma_aeussert_sich_zu_stable_coins/?utm_content=101444791&utm_medium=social&utm_source=linkedin&hss_channel=lis-nuWIKwg4E-.

- 10 Directive 2015/2366/UE.

- 11 E-money – Directive 2009/110/EC.

- 12 Directive 2014/65/UE.

- 13 Cf. certains modèles régulés par la PSD II alliant blockchain et monnaies fiat, comme Monerium https://www.coindesk.com/icelandic-regulators-approve-startups-plan-for-fiat-payments-on-ethereum.

- 14 ESMA / EBA / EIOPA ESMA, EBA, EIOPA, Warning on consumers on the risks of Virtual Currencies, 12.02.2018.

- 15 Handelsgericht Zürich, 25.11.2016, HG150071-0.

- 16 Idem.

- 17 Notamment, ATF 4A_430/2015.

- 18 Voir par exemple les modèles proposés par la CMTA (https://www.cmta.ch/).

- 19 P.ex. on pensera à des projets comme DGDL https://www.allnews.ch/content/news/genève-renforce-sa-position-dans-les-cryptomonnaise.

- 20 Gabriel Jaccard / Gabriel Chaix, Art & Blockchain : Un canevas de la blockchain dans le monde de l’art, in Art law magazine #8, 2018.

- 21 En particulier, on mentionnera le changement de régime prévu par la LEFin concernant le statut des essayeurs de commerce (art. 41 LCMP) qui négocient ou non des matières premières.

- 22 On note l’existence de plusieurs standards garantissant le caractère unique et l’incessibilité de certains jetons. On peut renvoyer aux EIP ad hoc sur Ethereum.

- 23 Pour le surplus, Gabriel Jaccard, les levées de fonds 4.0, in : CUSO, 2019 (à paraître).

- 24 Lee Bacon / George Bazinas, Facebook’s Libra: Watershed Moment for Digital Currencies?, in: Jusletter IT 26 septembre 2019., p.3 et les références citées.

- 25 Idem.

- 26 https://www.usine-digitale.fr/article/l-association-libra-se-desagrege-avec-le-desistement-de-visa-mastercard-stripe-et-ebay.N893739.

- 27 https://www.twint.ch/fr/.

- 28 Ou encore pire pour le dollar Zimbabwéen : 1.- CHF / 360'000.- ZWD.

- 29 https://developers.libra.org.

- 30 https://libra.org.

- 31 A terme, on imagine peut-être que cette entité pourrait céder une part pour chacun des 100 membres qui composeront les membres validateurs de Libra.

- 32 https://ge.ch/hrcintapp/externalCompanyReport.action?companyOfrcId13=CH-660-1258019-8&ofrcLanguage=4.

- 33 https://libra.org/fr-FR/white-paper/.

- 34 https://developers.libra.org/docs/the-libra-blockchain-paper.

- 35 https://libra.org/fr-FR/association-council-principles/?noredirect=fr-FR.

- 36 Idem.

- 37 https://ge.ch/hrcintapp/externalCompanyReport.action?companyOfrcId13=CH-660-1258019-8&ofrcLanguage=4.

- 38 https://www.docdroid.net/544Gxxg/calibra-msb-registration.pdf. Il ne s’agit pas d’une demande concernant l’infrastructure, la FinCEN étant compétente pour le blanchiment d’argent.

- 39 On peut souligner l’importance des règles internationales au travers d’une information officielle du Conseil fédéral disant « La Suisse est prête à discuter de normes internationales viables pour l'utilisation des nouvelles technologies. Les prochaines Assemblées annuelles des institutions de Bretton Woods et la rencontre des ministres des finances et des gouverneurs des banques centrales des États membres du G20 constituent une plate-forme idéale pour ces discussions. » https://www.sif.admin.ch/sif/fr/home/dokumentation/fokus/aktuelles-zum-projekt-libra.html.

- 40 https://www.admin.ch/gov/fr/accueil/documentation/communiques.msg-id-76722.html.

- 41 En droit européen, il faudrait notamment regarder si les règles sur les fonds d’investissements alternatifs sont applicables. Tel devrait à notre sens être le cas dès lors qu’une commercialisation est offerte en Europe. Voir Directive 2011/61UE, not. art. 2 al. 1 & al. 2.

- 42 Dans la documentation : « The reserve assets are a collection of low-volatility assets, including cash and government securities from stable and reputable central banks ».

- 43 Dans le document : « Les utilisateurs de la Libra ne reçoivent pas de profit provenant de la réserve. La réserve sera investie dans des actifs à faible risque qui rapporteront des intérêts au fil du temps. Le chiffre d’affaires issu de cet intérêt servira avant tout à couvrir les dépenses de fonctionnement de l’association, afin de financer les investissements dans la croissance et le développement de l’écosystème, les subventions pour les organisations à but non lucratif et multilatérales, la recherche dans le domaine de l’ingénierie».

- 44 https://www.edoeb.admin.ch/edoeb/fr/home/actualites/medias/medienmitteilungen.msg-id-75872.html.

- 45 Cf. BK-BG, ad art. 3c, 1ss (12).

- 46 Cette solution serait recommandable.

- 47 Cf. Jaccard Gabriel / Tharin Adrien, GDPR & Blockchain: the Swiss take, in Jusletter IT 4 décembre 2018.

- 48 Arrêt du Tribunal fédéral 2C_199/2010 du 12 avril 2011.

- 49 Cette question aura une influence importante quant au transfert des risques et aux droits et aux obligations des parties. Par exemple, il n’est pas équivalent de traiter le revendeur comme le dépositaire ou l’utilisateur, au niveau du contrat de dépôt.

- 50 Cf. Jaccard Gabriel / Tharin Adrien, GDPR & Blockchain: the Swiss take, in Jusletter IT 4 décembre 2018.

- 51 Loi fédérale sur les services d’identification électronique : https://www.bj.admin.ch/bj/fr/home/staat/gesetzgebung/e-id.html.